패널 하단 테스트

연금저축 세금 절약하는 방법, 수령 시점에 따라 조절

100세 시대에 오래 사는 위험(?)을 대비하는 연금저축은 노후생활을 안정적으로 준비할 수 있기 해주어 이미 고령화 시대가 된 현재 연금저축보험은 고령화 시대에 준비해야 하는 필수 상품이 되었습니다.

하지만 연금저축으로 받는 돈 또한 소득으로 인정되기 때문에 어떻게, 언제, 얼마나 받느냐에 따라 세금이 발생하는데 연금저축 세금을 절약하는 방법을 알아두신다면 추후 연금저축 수령 시에 발생할 수 있는 세금에 대한 부담을 덜 수 있어 노년기 생활에 도움이 되실 것으로 보입니다.

1년간 총 연금은 1200만원 이내로!

연금저축 세금은 3.3~5.5%의 저율의 연금 소득세가 부과됩니다.

그러나 연금수령이 연간 1200만원을 초과하게 되면 연금 소득세가 아닌 6.6%~44%의 종합소득 제로 전화되어 세금을 납부해야 하는데 1200만원을 초과하는 금액만이 아니라 수령한 전체 금액에 대해 종합소득제를 납부해야 하기 때문에 세금 부담이 더 높아집니다.

그러므로 연금저축과 퇴직연금(본인 추가납입액)을 받을 때는 연간 1200만원 이내로 받는 것이 저율의 연금 소득세로 적용받아 연금저축 세금 절약에 도움이 됩니다.

[연금종류별 부과 세금 및 세율]

① 국민 연금 : 종합소득세 6.6~44%

② 퇴직 연금 : 퇴직금 – 퇴직 소득세 6.6~44% / IRP(추가납입) -연금 소득세3.3~5.5%

③ 개인 연금 : 연금저축 연금 소득세 3.3~5.5% / 구 개인 연금/ 연금보험

연금 받는 기간은 10년 이상으로 나눠서!

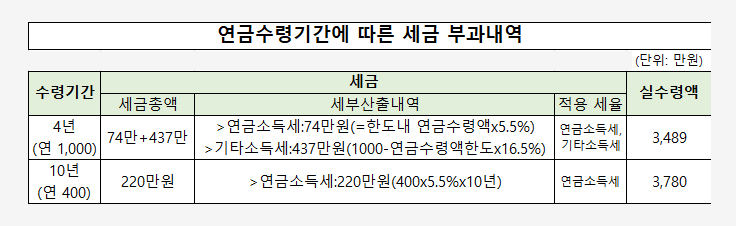

연금저축 또는 퇴직연금(퇴직금, 본인 추가 납입액)에서 연금으로 수령하려고 한다면 10년 이상 연금수령한 도 이내의 금액으로 받아야 저율의 연금 소득세 또는 감면된 퇴직 소득세가 부과됩니다. 연금저축 또는 퇴직연금(퇴직금, 본인 추가 납입액)에서 연금으로 수령하려고 한다면 10년 이상 연금수령한 도 이내의 금액으로 받아야 저율의 연금 소득세 또는 감면된 퇴직 소득세가 부과됩니다.

반면 연금수령 기간이 10년보다 짧아지면 연금 금액의 일부를 16.5%의 기타 소득세로 납부해합니다.

10년 동안으로 연금 한도를 나눠서 받으면 매달 수령액은 적어질 수 있지만 연금저축 세금이 절약되어 실수령액은 높아지게 된다는 것을 명심하시길 바랍니다.

연금받는 나이, 수령시기는 되도록 늦게!

세법상 연금 소득세는 연금수령 시 나이가 많을수록 세율이 낮아집니다.

현재 수입이 있거나 모아둔 생활비가 있다면 퇴직 후 당장 연금을 받으시는 것보다 연금수령 시기를 낮춰 납부할 세금을 줄이도록 하시는 것이 연금저축 세금을 절약할 수 있는 방법입니다.

[연금 수령 나이에 따른 연금 소득세율]

* 55세~69세 : 확정 기간형 연금 5.5%, 종신형 연금4.4%

* 70세~79세 : 확정 기간형 연금 4.4%, 종신형 연금 4.4%

* 80세 이상 : 확정 기간형 연금 3.3%, 종신형 연금 4.4%

세금을 절약하여 재테크를 세테크라고 합니다. 요즘 같은 저금리 시대에는 저축 이자를 통해 수익을 얻는 것이 어려운 반면 나가는 세금을 줄이는 절세를 재테크의 수단으로 여기는 것입니다.

선진국이 될수록 저금리화된다고 하는데 앞으로의 전망만 봐도 금리 이익을 보기가 어렵습니다.

사실상 일반 서민들이라면 노후까지 보장하는 자산을 보유하기가 어려운 만큼 연금저축을 보유하되, 수령 시점과 연금저축 세금 절약 팁을 활용하여 노후에 활용할 수 있는 자금을 알뜰하게 아껴보시길 바랍니다.